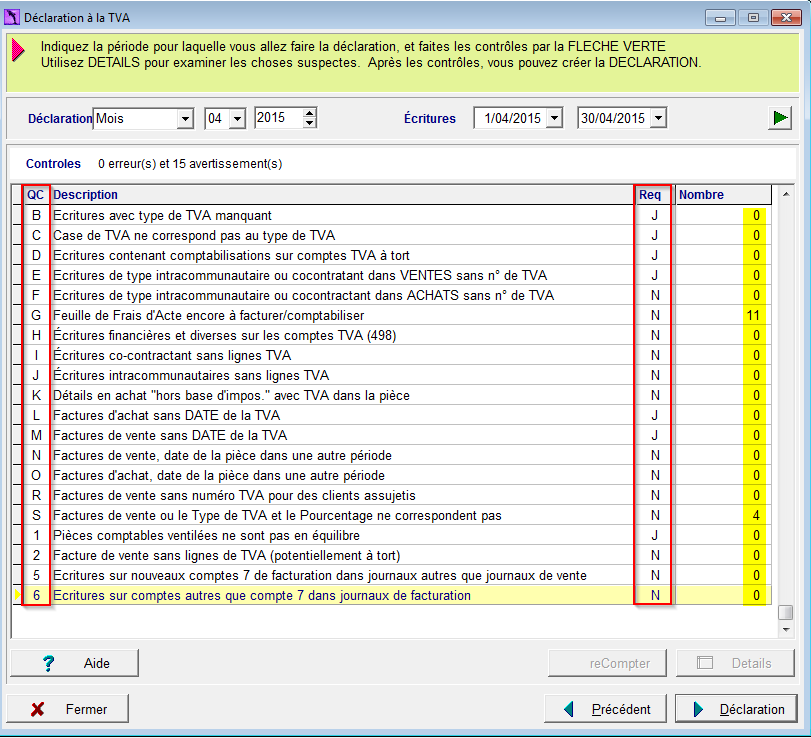

Cette documentation explique les contrôles effectués par ActaLibra lorsque vous préparez la déclaration à la TVA.

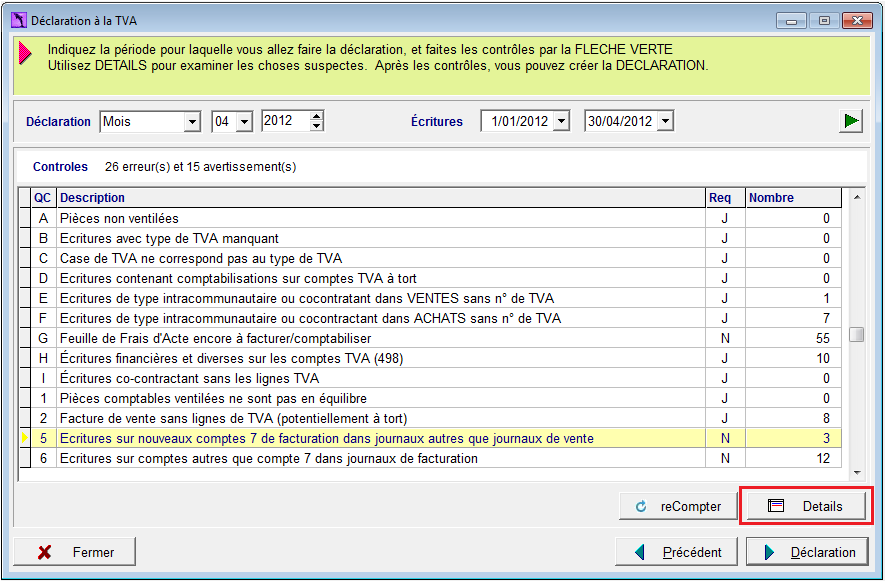

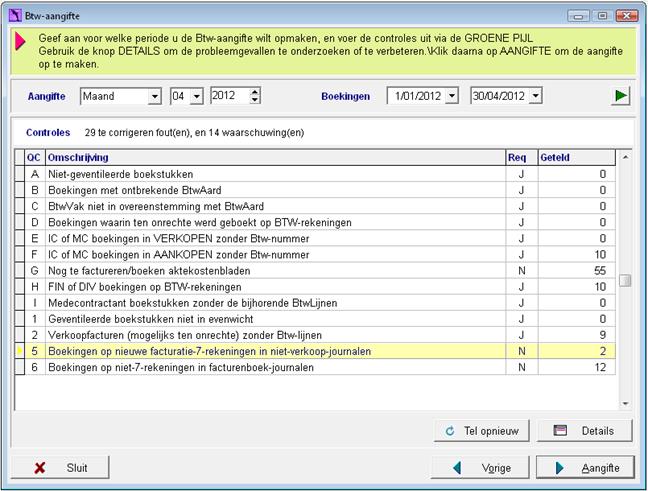

Traitements périodiques-->Déclaration TVA. -->Nouvelle déclaration TVA. Indiquez la période à vérifier et cliquez la flèche verte

Tous les contrôles avec dans colonne REQ=J doivent avoir comme résultat : 0

Nous détaillons ci-dessous comment faire les corrections pour chaque ligne de contrôle

Astuce n°1 : Faites également un contrôles TVA sur toute l'année

Traitement périodiques -->Déclaration TVA -->Nouvelle déclaration TVA. Laissez mois/trimestre tel quel. Modifiez la première date en 01/01/20xx et cliquez la flèche verte

Astuce n°2: cette page d'explications est accessible depuis ActaLibra dans la fenêtre de la déclaration à la TVA, sous le bouton ?Aide.

A Pièces non ventilées

B Ecriture avec typ de TVA manquant

C Grille TVA ne correspond pas au Type de TVA

D Écritures contenant comptabilisations sur comptes TVA à tort

E Comptabilisations de type Intracommunautaire ou cocontractant dans VENTES sans n° de TVA

F Comptabilisations de type intracommunautaire ou cocontractant dans ACHATS sans n° de TVA

G Feuilles de frais d'acte qui restent à facturer/comptabiliser

H Écritures FIN ou DIV boekingen sur comptes TVA

I Pièces cocontractant sans lignes TVA

J Écritures intracommunautaires sans lignes TVA

K Détails en d'achat “hors Base d'imposition” avec un %TVA dans la pièce

L Factures d'achat sans DATE de la TVA

M Factures de vente sans DATE de la TVA

N Factures de vente dont la date d'écriture tombe dans une autre période

O Factures d'achat dont la date d'écriture et de TVA tombe dans une autre période

R Factures de vente sans numéro de TVA pour un client assujetti à la TVA

S Factures de vente où le Type de TVA et le pourcentage de TVA ne correspondent pas

1 Pièces comptables ventilées qui ne sont pas en équilibre

2 Factures de vente sans lignes de TVA (potentiellement à tort)

5 Écritures sur nouveaux compte 7 de facturation dans journaux autres que journaux de vente

6 Écritures sur compte autre que compte 7 dans journaux de facturation

Contrôles mathématiques et logiques de la déclaration à la TVA

A Pièces non ventilées

Explication : cette fonction de contrôle montre l’aperçu de toutes les pièces comptables (de tous les journaux) qui n’ont pas étés ventilées. Il peut s’agir de pièces vides crées par erreur ou de pièces qu’on a oublié de ventiler.

Correction : pour établir une déclaration à la TVA correcte, ces pièces doivent être supprimées ou bien ventilées.

- Cliquez en bas à droite sur le bouton “Ecriture” pour ouvrir la pièce comptable correspondante à chacun de ces cas.

- Si vous voulez supprimer la pièce en question, éliminez d’abord les lignes de détail éventuelles (cliquez une ligne et supprimez avec F8), et supprimez ensuite l’en-tête (cliquez en haut dans le champ du numéro de la pièce et appuyez F8). Le logiciel vous demande de confirmer à chaque suppression.

- S’il s’agit d’une pièce que vous voulez ventiler, cliquez le bouton en bas Ventiler.

- Fermez la fenêtre de la pièce comptable et continuer ainsi avec les cas problématiques suivants.

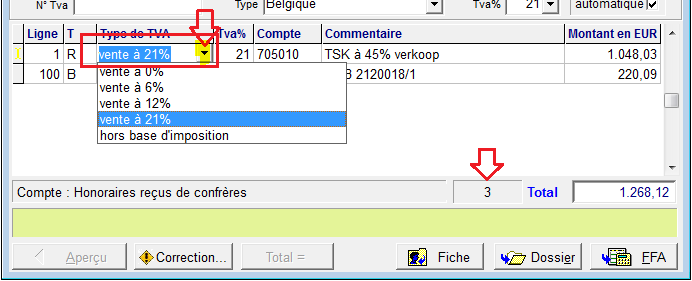

B Écritures avec type de TVA manquant

Explication : ce contrôle donne un aperçu de toutes les pièces comptables (dans les journaux d’achats et de vente) dans lesquelles figurent des lignes de détail pur lesquelles le type de TVA n’est pas indiqué. Dans de circonstances normales, ceci n’est pas possible, mais le logiciel effectue quand même ce contrôle. L’indication du type de TVA sur chaque ligne de comptabilisation détermine dans quelle grille de TVA de la déclaration le montant doit figurer. Une indication manquante résulterait donc en une déclaration à la TVA fautive.

Correction: pour obtenir une déclaration correcte, ces cas doivent d’abord être corrigés manuellement.

- Cliquez en bas à droite sur le bouton “Ecriture” pour ouvrir la pièce correspondante à chaque cas. ActaLibra vous positionne immédiatement sur la bonne ligne de comptabilisation contenant le problème.

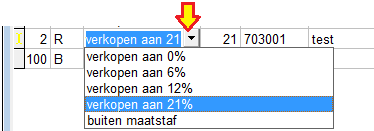

- Sur la ligne en question, ouvrez le menu déroulant des types de TVA

- Sélectionnez le type de TVA correct

- Sauvegardez cette ligne avec F9

Le logiciel se charge de lier la (les) grille(s) de TVA correcte. Vous voyez la (les) grille(s) liée(s) en bas à droite dans la fenêtre, à côté de l’explication. Dans notre exemple : “Grille 3”) - Fermez la fenêtre de l’écriture et continuez avec le prochain cas problématique ou le contrôle suivant.

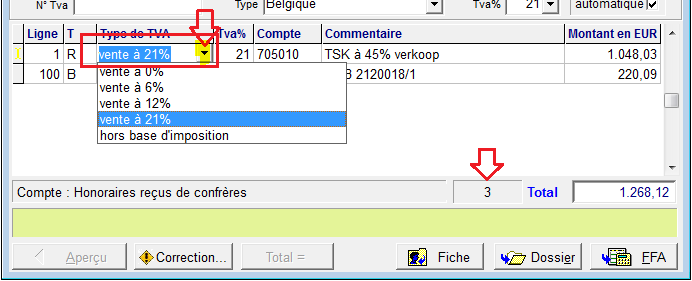

C Grille TVA ne correspond pas au Type de TVA

Explication : ce contrôle donne un aperçu de toutes les pièces comptables (dans les journaux d’achats et de vente) dans lesquelles figurent des lignes de détail pur lesquelles le type de TVA est bien indiqué, mais ne correspond pas à la grille TVA correcte. Dans de circonstances normales, ceci n’est pas possible, mais le logiciel effectue quand même ce contrôle. Cette indication détermine pour chaque ligne de comptabilisation, la grille TVA dans laquelle le montant doit figurer. Une indication fautive résulterait donc en une déclaration à la TVA fautive

Correction: pour permettre une déclaration à la TVA correcte, tous ces cas doivent être corrigés manuellement.

- Cliquez en bas à droite sur le bouton “Ecriture” pour ouvrir la pièce comptable correspondante à chacun de ces cas. ActaLibra vous positionne immédiatement sur la bonne ligne de comptabilisation contenant le problème.

- Sur la ligne en question, ouvrez le menu déroulant des types de TVA

- Sélectionnez le type de TVA correct

- Sauvegardez cette ligne avec F9

Le logiciel se charge de lier la (les) grille(s) de TVA correcte. Vous voyez la (les) grille(s) liée(s) en bas à droite dans la fenêtre, à côté de l’explication. Dans notre exemple : “Grille 3”) - Fermez la fenêtre de l’écriture et continuez avec le prochain cas problématique ou le contrôle suivant.

D Ecritures contenant comptabilisations sur comptes TVA à tort

Explication : ce contrôle donne un aperçu de toutes les pièces (dans les journaux de non-facturation) dans lesquelles figurent des lignes de détail de type B (lignes de TVA). Dans les journaux de non-facturation (“AKTE” par exemple) aucune TVA n’est d’application. Tous les débours sont donc comptabilisés sans TVA dans un journal de non-facturation. Les frais préalables (via les comptes 458), ou les prises en comptes au client sont donc facturés sans TVA. Dans de circonstances normales, ceci n’est pas possible, mais le logiciel effectue quand même ce contrôle.

Correction: l’approche utilisée pour corriger dépend des cas.

- Cliquez en bas à droite sur le bouton “Ecriture” pour ouvrir la pièce comptable correspondante à chacun de ces cas. ActaLibra vous positionne immédiatement sur la bonne ligne de comptabilisation contenant le problème.

- Sur la ligne en question, ouvrez le menu déroulant des types de TVA.

- Sélectionnez le type de TVA correct

- Sauvegardez cette ligne avec F9

Le logiciel se charge de lier la (les) grille(s) de TVA correcte. Vous voyez la (les) grille(s) liée(s) en bas à droite dans la fenêtre, à côté de l’explication. Dans notre exemple : “Grille 3”) - Fermez la fenêtre de l’écriture et continuez avec le prochain cas problématique ou le contrôle suivant.

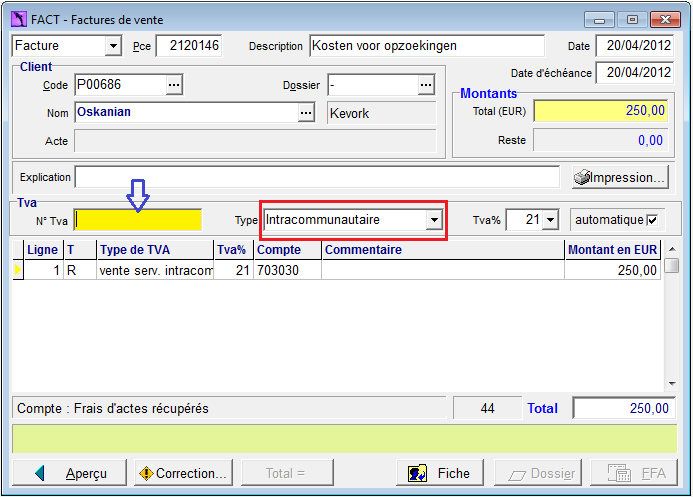

E Comptabilisations de type Intracommunautaire ou cocontractant dans VENTES sans n° de TVA

Explication : ce contrôle donne un aperçu de toutes les comptabilisations de factures de vente dans lesquelles on a travaillé avec le type de TVA Intracommunautaire (IC) ou Cocontractant (CC), mais pour lesquelles le N° de TVA du client n’est pas encodé. Ceci engendra une déclaration à la TVA intercommunautaire et un listing de TVA incorrect ou incomplet. Cela peut poser problème lors du contrôle de l’administration de TVA.

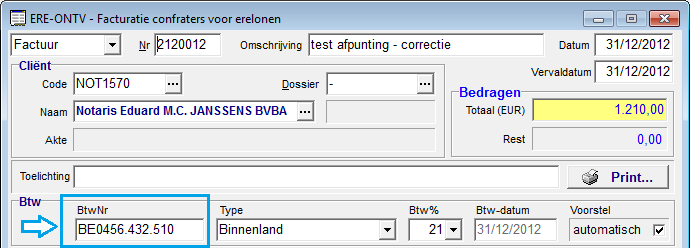

Correction: Vous réglez ce problème en complétant le n° de TVA dans la comptabilisation.

- Cliquez en bas à droite sur le bouton “Ecriture” pour ouvrir la pièce comptable correspondante à chacun de ces cas.

- Cliquez en bas dans le champ du N° de TVA et encodez le numéro de TVA correct du client.

- Sauvegardez cette facture (avec F9)

- Fermez la fenêtre de l’écriture et continuez avec le prochain cas problématique ou le contrôle suivant.

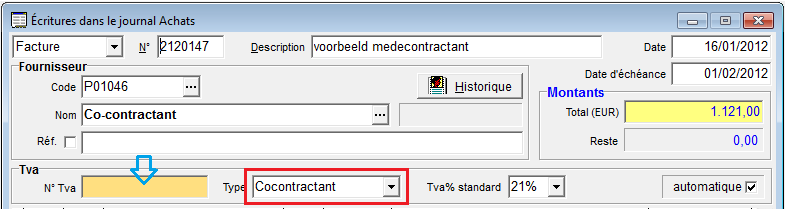

F Comptabilisations de type intracommunautaire ou cocontractant dans ACHATS sans n° de TVA

Explication : ce contrôle donne un aperçu de toutes les comptabilisations de factures d’achat dans lesquelles on a travaillé avec le type de TVA Intracommunautaire (IC) ou Cocontractant (CC), mais pour lesquelles le N° de TVA du fournisseur n’est pas encodé. Ceci peut causer des problèmes lors du contrôle de l’administration de la TVA.

Correction: vous réglez ce problème en complétant le n° de TVA dans la comptabilisation.

- Cliquez en bas à droite sur le bouton “Ecriture” pour ouvrir la pièce comptable correspondante à chacun de ces cas.

- Cliquez en haut dans le champ de n° de TVA et encoder le numéro de TVA correct du fournisseur.

- Sauvegardez cette facture avec F9.

- Fermez la fenêtre de l’écriture et continuez avec le prochain cas problématique ou le contrôle suivant.

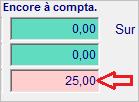

G Feuilles de frais d'acte qui restent à facturer/comptabiliser

Explication: ce contrôle donne un aperçu de toutes les feuilles de frais d’acte qui contiennent des montants non-facturés ou non-comptabilisés. Les chiffres pour la déclaration de la TVA sont basés entre autres sur les feuilles de frais facturées. Il s'agit donc d'un contrôle essentiel.

La fonction de contrôle cherche sur toutes les feuilles de frais avec une date de passation (ou si cette date manque, la date Comptabilisé le) endéans l’intervalle de dates contrôlée.

Correction : la liste avec les feuilles de frais d’acte trouvées indique entre autres combien de feuilles de frais sont comptabilisées/facturées et combien de feuilles de frais doivent encore être comptabilisées/facturées.

- Cliquez en bas à droite sur le bouton “FFA” pour ouvrir la feuille de frais correspondante.

- La FFA sélectionnée s’ouvre. En bas vous voyez que le montant indiqué ci-dessus, reste en effet à comptabiliser/facturer.

- Si c’est le cas, cliquez le bouton “Facturation”, et faites l’écriture nécessaire.

- Fermez la feuille de frais et continuez avec les cas problématiques suivants ou le contrôle suivant.

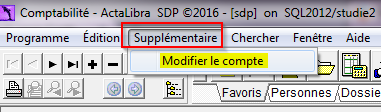

H Ércitures FIN ou DIV sur comptes TVA

Types de cas : ce contrôle donne un aperçu de toutes les écritures (dans les journaux Financier et Divers) pour lesquelles on a utilisé des compte TVA. Dans ActaLibra seuls les écritures TVA des journaux d’achat et de vente sont prises en considération pour la déclaration à la TVA. Des écritures TVA dans les journaux Financier et Divers ne le sont pas (en principe, ce n’est pas le but).

La déclaration à la TVA définitive engendre également une écriture de centralisation TVA automatique via un journal DIVERS. Cette écriture est donc l’exception à la règle et peut exister. Le contrôle H ne tient pas compte de ce type spécial d’écriture.

Les écritures d’un extrait de banque dans lesquelles la TVA sur les frais bancaires ont été comptabilisés sur un compte TVA sont donc incorrectes. Si vous voulez comptabiliser la TVA sur les frais bancaires en tant que TVA récupérable, vous devez d’abord comptabiliser une pièce AK (achat) (base+TVA) et ensuite, pointer cette pièce dans l’extrait bancaire.

Correction :

- Ouvrez (chaque) pièce à corriger, et cliquez la ligne avec le compte incorrect.

- Allez sous le menu “Supplémentaire” et sélectionnez l’option “Modifier compte”.

- Sélectionnez vous-même le compte correct à utiliser.

- Indiquez le compte à utiliser in choisissez par exemple une compte 6 pour frais généraux)

- Cliquez “OK” pour valider.

- Fermez la feuille de frais et continuez avec les cas problématiques suivants ou le contrôle suivant.

I Écritures cocontractant sans lignes TVA

Types de cas: ce contrôle donne un aperçu de toutes les pièces comptables achat dans lesquels les deux lignes TVA qui sont prévues par défaut lorsqu’on comptabilise une facture d’achat avec cocontractant, ont été supprimées. Cette suppression est une erreur. Ces écritures doivent donc être corrigées.

Correction: ces écritures doivent être neutralisées (=contrepassées automatiquement) et re-comptabilisées.

- Ouvrez (chaque) pièce.

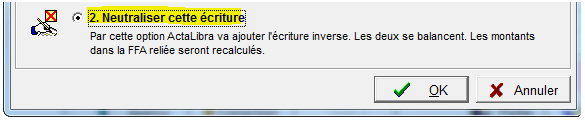

- Cliquez sous le bouton “Correction”, sélectionnez l’option “Neutraliser cette écriture”.

- Validez en répondant oui à la question ci-dessous,

- Refaites la facture d’achat mais de la façon correcte cette fois: laissez les deux lignes TVA.

- Pour terminer l’opération, il vous reste à pointer les deux pièces (l’écriture neutralisante et la nouvelle facture d’achat) vis-à-vis de l’autre dans une écriture de compensation.

- Continuez avec le prochain cas problématique ou le contrôle suivant.

J Écritures intracommunautaire sans lignes TVA

Types de cas: ce contrôle donne un aperçu de toutes les pièces comptables achat intracommunautaire avec des loignes TVA manquantes.

Correction : ces écritures doivent être neutralisées (=contrepassées automatiquement) et re-comptabilisées.

- Ouvrez (chaque) pièce.

- Cliquez sous le bouton “Correction”, sélectionnez l’option “Neutraliser cette pièce comptable”.

- Confirmez avec le bouton OK.

Remarque l'écriture neutralisée peut se retrouver dans une autre période (ultérieure) que l'écriture originale si les (anciennes) périodes sont déjà clôturées, ou la déclaration à la TVA est déjà défintive. - Refaites la facture d’achat mais de la façon correcte cette fois: laissez les deux lignes TVA.

- Pour terminer l’opération, il vous reste à pointer les deux pièces (l’écriture neutralisante et la nouvelle facture d’achat) vis-à-vis de l’autre dans une écriture de compensation.

- Continuez avec le prochain cas problématique ou le contrôle suivant.

K Détails en d'achat “hors Base d'imposition” avec un %TVA dans la pièce

Type de cas: ce contrôle donne un aperçu de toutes les lignes de factures d'achat dont le Type de TVA est à “Hors bdi” mais en même temps un % de TVA différent de 0 ET ayant une lignes de TVA.

Correction:

- Ouvrez chaque cas à corriger.

- Il n'est plus possible de modifier le taux de pourcentage puisque cela a eu son influence sur le calcul de la TVA. Il faut donc adapter le Type de TVA

- Savegardez avec F9.

- Fermez la fenêtre de l'écriture et passez au cas suivant.

L Factures d'achat sans date de TVA

Type de cas: ce controle donne un aperçu de toutes les factures d'achat ne contenant pas de date de TVA.

Correction: Il faut ouvrir chaque écriture où la date manque et taper la date de TVA en tenant bien sûr compte des déclarations à la TVA qui ont déjà été faites.

- Ouvrez chaque pièce à corriger

- Tapez la date de TVA à la main

- Sauvegardez avec F9

- Continuez avec le prochain cas problématique ou le contrôle suivant.

M Factures de vente sans date de TVA

Type de cas: ce controle donne un aperçu de toutes les factures de vente ne contenant pas de date de TVA.

Correction: Il faut ouvrir chaque écriture où la date manque et taper la date de TVA en tenant bien sûr compte des déclarations à la TVA qui ont déjà été faites.

- Ouvrez chaque pièce à corriger

- Tapez la date de TVA à la main

- Sauvegardez avec F9

- Continuez avec le prochain cas problématique ou le contrôle suivant.

N Factures de vente dont la date d'écriture tombe dans une autre période

Type de cas: en principe de tels cas sont autorisés, mais ils compliquent les contrôles et comparatifs de chiffres d'affaires TVA.

Correction: vous pouvez éventuellement encore adapter la date de TVA ou la date de facturation en concertation avec votre expert comptable

Continuez avec le prochain cas problématique ou le contrôle suivant.

O Factures d'achat dont la date d'écriture et de TVA tombe dans une autre période

Type de cas: en principe de tels cas sont autorisés, mais ils compliquent les contrôles et comparatifs de chiffres d'affaires TVA.

Correction: vous pouvez éventuellement encore adapter la date de TVA ou la date de facturation en concertation avec votre expert comptable. Mais en principe vous reprenez les dates des pièces reçues pour vos écritures d'achat.

Continuez avec le prochain cas problématique ou le contrôle suivant.

R Facture de vente sans numéro de TVA pour un client assujetti à la TVA

Type de cas: Ici est indiqué combien de factures + notes de crédit ont été trouvées où le client est assujetti à la TVA (d'après l'information sur sa fiche personne), mais aucun n° de TVA ne figure sur la facture ou note de crédit

Quelle peut être la cause ?:

- Ou bien cette situation est correcte: le client a un numéro de TVA mais l'acte en question et la facture ne devait pas être établie avec mention d'un numéro de TVA

- Ou bien, le régime TVA dans la fiche est assujetti, et c'est incorrect/ Il fauit alors supprimer le prefix BE dans le champ N°de TVA/RPM

- Ou bien ces factures ont été comptabilisées d'une façon incorrecte, et le n° de TVA doit être repris de ces factures

Corrections:

- Pour le premier cas, il n''y a aucune correction à faire

- Pour le deuxième cas, il peut s'agir d'un avocat ou un architecte ou autre client qui peut avoir un numéro d'entrreprise, mais pas assujetti à la TVA. Il n'ont donc pas de numéro de TVA. Il faut alors corriger la fiche personne de ce client: indiquez comme type de TVA : "non-assujetti" ou "n°RPM" et supprimer le BE du numéro

- Le dernier cas peut être une entrreprise qui est tout juste constituée et les factures ont été faites avant d'avoir inscrit le numéro de TVA dans la fiche. Le numéro de TVA a été inscrit par après dnas la fiche, quand il était connu. Dans un tel cas, il faut compléter le numéro de TVA dans la facture et refaire une impression et la transmettre au client.

- Pour tous ces cas, accédez à la pièce comptabelk via le bouton “Écriture” ,

- Tapez le numéro de TVA si nécessaire. La méthode la plus rapide de le faire est de taper "="+ touche de tabulation

@todo FR

@todo FR - Sauvegardez avec F9.

Attention, encoder ou modifier le numéro de TVA modifie également la facture! Demandez conseil à votre expert comptable

Ga verder met de volgende probleemgevallen of controles. - Continuez avec le prochain cas problématique ou le contrôle suivant.

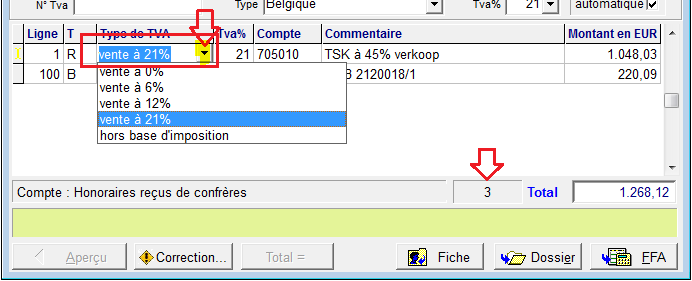

S Factures de ventes où le type de TVA et le pourcentage de TVA ne correspondent pas

Explication: ce contrôle donne un aperçu de toutes les ligne de vente ventilées dont le type de TVA - et donc la case TVA correspondante - ne correspond pas au pourcentage de TVA.

Correction:

- Ouvrez chaque cas problématique à l'aide du bouton Ecriture.

- Il n'est plus possible de modifier le pourcentage de TVA puisque ce pourcentage a eu son influence pour le calcul de la TVA. Il faut donc modifier le Type de TVA.

@todo FR

@todo FR - et sauvegardez avec F9

- Continuez avec le prochain cas problématique ou le contrôle suivant.

1 Pièces comptables ventilées qui ne sont pas en équilibre

Explication: ce contrôle donne un aperçu de toutes les pièces ventilées par le logivciel d'une façon incorrecte, ce qui ne devrait pas se produire dans de circonstances normales. Mais le contrôle se fait quand même.

Correction: Idans un tel cas exceptionnel, contactez notre helpdesk (actalibra@sdp.be ou 056 60 93 61).

Fermez la fenêtre de l'écriture et passez au cas ou contrôle suivant.

2 Factures de vente sans lignes de TVA (potentiellement à tort)

Explication: ce contrôle donne un aperçu de toutes les factures de vente contenant des lignes qui ne devareiebnt pas y figurer (potentiellement) Ce test vérifie s'il existe des lignes d'écriture (lignes R) avec un type de TVA différent de “Hors bdi", alosr qu'aucune ligne de TVA existe dans la pièce comptable. Un tel cas peut causer une déclaration à la TVA incorrecte.

Correction 1:

- Dans une facture créée manuellement, Il peut arriver que voys ayez choisi comme type de TVA “vente à 0%”, et aucune ligne de TVA avec 0,00 € n'a été ajoutée. Dans un tel cas il faut manuellement modifier le type de TVA de la ligne de détail R en “hors bdi”.

Correction 2:

S'il y a de la TVA à compter, mais on ne l'a pas fait dans l'écriture, la seule façon de corriger est de neutraliser et de refaire une nouvelle comptabilisation.

Si c'est une facture comptabilisée via la facturation d'une feuille de frais d'acte, vous pouvez - après la neutralisation - ouvrir la feuille de frais d'acte et RE-facturer. ActaLibra créee automatiqueent une facture correcte

- Cliquez en bas à droite sur le bouton “Écriture” :

- Cliquez le bouton en bas“Correction”

- Sélectionnez l'option 2. Neutraliser cette facture ou note de crédit

- et cliquez OK. L'écriture neutralisante s'ouvre

- Si elle a été créée à l'origine à parir d'une FFA, cliquez le bouton en bas FFA

- Vous arrivez dans la feuille de frais de la facture et vous pouvez à nouveau facturer.

Attention : vous ne voulez peut-être plus comptabiliser la FFA, mais uniquement modifier les montants. Ce contrôle n'est pas un contrôle obligatoire mais vous donne une meilleure vue sur les FFA à comptabiliser. - Fermez la FFA et passez au cas ou contrôle suivant.

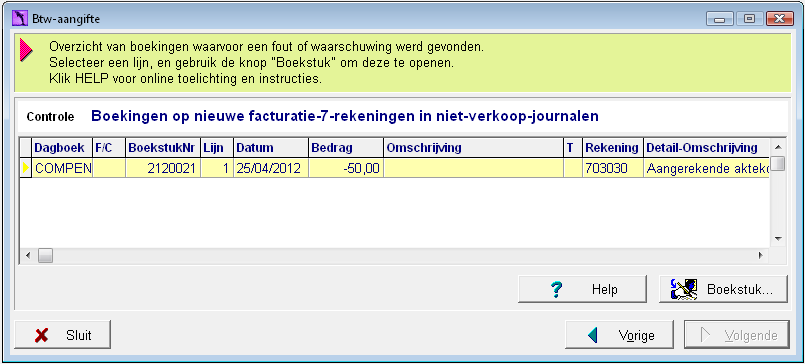

5 Écritures sur nouveau compte 7 de facturation dans jounraux autre que journaux factures de vente

Explication: ce contrôle donne un aperçu des écritures sur de nouevau compte 7 de facturation via des journaux de facturation autre que Vente (par exemple via le journal “ACTE”). Ces écritures ne sont pas incorrectes et ne vous empêchent pas defaire votre déclaration à la TVA. Mais elle rendent la comparaison de TVA plus difficile en fin d''année. Il vaut donc mieux déplacer ces écritures vers un compte 7 que vous n'utilisez pas dans une journal de facturation - vente.

Correction: dans de tels cas, procédez comme suit :

- Cliquez le bouton “Details” dans la fenêtre ci-dessous :

- Cliquez à chaque fois le bouton “Ecriture...” dans la fenêtre qui s'ouvre :

@todo FR

@todo FR - Remarque : Vous pouvez (ou votre expert comptable peut) décider de ne pas modifier cette écriture.

- Si vous voulez retirer cette écriture du compte de facturation 7, vous la déplacer vers un compte 7 de non-facturation en utilisant une nouvelle pièce de compensation (menu Financier).

- Créez cette écriture de compensation de préférence à) la date de la pièce originale (25/04/2012 dans l'exemple ci-dessus).

Si vous avez déjà clôturé le trimestre pour cette période, utilisez la date d'aujourd'hui. - Fermez la fenêtre de l'écriture et passez au cas ou contrôle suivant.

@todo In de volgende versie zal u ook op niet-aankoop en niet-verkoop journalen een fout gebruikte rekening kunnen wijzigen. Dat zal ervoor zorgen dat u dan geen nieuwe compensatieboeking meer dient te maken.

Remarque: le compteur a été augmenté vers 2 pour cette ligne(colonne Compté). C'est normal puisque vous avez à nouveau comptabilisé sur un compte 7 de facturation pour déplacer votre écriture @todo FR

@todo FR

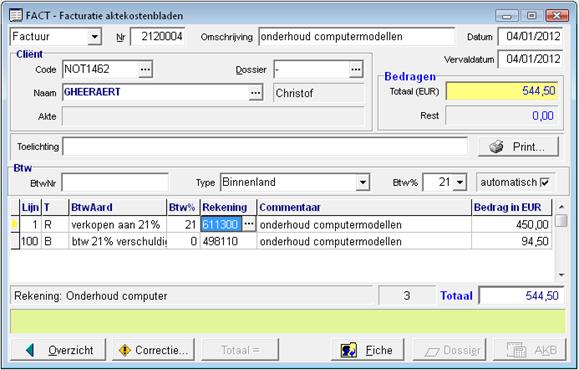

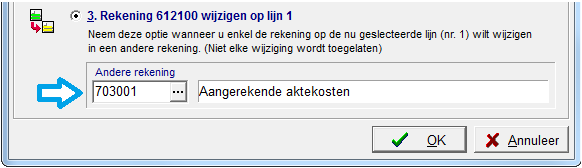

6 Ecritures sur comptes autres que comptes 7 dans journaux de facturation

Explication: ce contrôle montre les écritures effectuées dans les journaux de facturation. Elles n'empêchent votre déclaration à la TVA.

Correction:

- Cliquez le bouton “Details”

- Cliquez le bouton “Ecriture...” pour vérifier l'écriture concernée :

- Cliquez le champ “Compte” de la ligne à modifier:

@todo FR

@todo FR - Cliquez le bouton “Correction”, et prenez l'option 3. “Modifier Compte … ”.

@todo FR

@todo FR - Chezchez ou sélectionnez le compte 7 correct et cliquez OK pour confirmer.

- Fermez la fenêtre de l'écriture et passez au cas ou contrôle suivant.

Contrôles mathématiques et logiques de la déclaration à la TVA

Les déclarations à la TVA périodiques forment un ensemble logique ce qui permet de faire un contrôle logique sur les montants à déclarer. L’Administration utilise un nombre de contrôles pour vérifier l’(in)exactitude probable de la déclaration. Il existe des exceptions à la règle dans ces contrôles (également énumérées par l’Administration).

Cela n’a pas de sens de soumettre une déclaration à la TVA violant ces règles de contrôle. Une telle déclaration attire l’attention de l‘administration qui vous enverra probablement une 'Demande d’informations' à laquelle vous allez devoir répondre par écrit expliquant les infractions.

Quand l’Administration vous écrit concernant des données incorrectes dans votre déclaration, la lettre mentionnera le code (A, B,C etc.) de l’infraction. Trouvez ci-dessous la listes des codes et des règles de contrôle.

Contrôles logiques avec leur (éventuel) code

Contrôle 01 (code A): Grille [01] et/ou grille 02] et ou grille [03] ---> grille[54].

- Texte: si un montant est mentionné dans la (les) grille(s) [01] et/ou [02] et/ou [03], la grille [54] doit également contenir un montant.

- Explication: si votre déclaration mentionne un montant de revenu soumis à la TVA dans la grille [01] et/ou [02] et/ou [03], alors votre déclaration doit également mentionner un montant à payer dans la grille [54]. Voir aussi contrôle 02.

Contrôle 02 (code B): Grille [54] ---> grille [01] et/ou grille[02] et/ou grille [03].

- Texte: Si un montant est mentionné dans la [54], la (les) grille(s) [01] et/ou [02] et/ou [03] doivent également contenir un montant.

- Explication: si votre déclaration mentionne un montant de revenu soumis à la TVA dans la grille 54, alors votre déclaration doit également mentionner un montant à payer dans la grille 01 et/ou 02 et/ou 03. Voir aussi contrôle 01.

Contrôle 03 (code C): Grille [86] ---> grille [55].

- Texte: si votre déclaration mentionne un montant dans la grille[86], alors la grille [55] doit également contenir un montant.

- Explication: si votre déclaration mentionne un montant d’acquisitions intracommunautaires126 et de ventes ABC dans la grille 86, alors votre déclaration doit également mentionner un montant la grille 55 (TVA due sur acquisitions intracommunautaires). Ce contrôle n’est pas d’application si le montant mentionné dans la grille 86/88 concerne uniquement …

- Des acquisitions intracommunautaires de biens et opérations assimilées réalisées en Belgique pour lesquelles la taxe est due par le déclarant en vertu de l'article 51, § 1er, 2°, du Code de la TVA

- Des acquisitions intracommunautaires de biens effectuées dans les conditions de l'article 25quinquies, § 3, dernier alinéa, du Code de la TVA réalisées dans l'Etat membre d'arrivée de l'expédition ou du transport des biens autre que la Belgique, dans le cadre de la procédure simplifiée des opérations triangulaires (acquisition par le déclarant B dans la relation A-B dans la chaîne ABC

Contrôle 04 (code D): Grille [87] ---> grille [56] et/ou grille [57].

- Texte: si un montant est mentionné dans la grille [87], les grille(s) [56] et/ou [57] doivent également contenir un montant.

- Explication: si la grille 87 de votre déclaration mentionne un montant pour d’autres revenus (autres qu’acquisitions, notes de crédit, acquisitions intracommunautaires et ventes ABC), alors la grille 56 doit également contenir un montant de TVA due sur ces autres revenus.

Contrôle 05 (sans code): Un montant est mentionné dans la grille [65] et/ou la grille [66].

- Explication: les grilles 65 et 66 sont réservées à un usage futur et ne peuvent pas être utilisées.

Contrôle 06 (sans code): Un montant est mentionné dans la grille [91] d’une autre déclaration que la déclaration mensuelle concernant les opérations du mois de décembre

- .Explication: la grille 91 concerne l’acompte des déclarants mensuels payé en décembre. La grille 91 ne peut figurer que sur la déclaration mensuel du mois de janvier, concernant les opérations du mois de décembre précédent et ce, uniquement s’ils ont choisi de baser l’acompte sur les 20 premiers jours du mois de décembre. S’ils ont choisi de payer 2x la TVA du mois de novembre (en tant que TVA due et une deuxième fois en tant qu’acompte), ce montant ne doit pas être mentionné dans la grille 91.

Contrôle 07 (code O): Grille [01] x 6% + grille [02] x 12% + grille[03] x 21% = grille [54], tenant compte d’une marge de sécurité de 62,00.

- Explication: Revenu imposable dans grille 01 multiplié par le pourcentage de TVA de cette grille (6%), additionné au revenu imposable de la grille 02 multiplié par le pourcentage de cette grille (12%) et additionné au revenu imposable de la grille 03 multiplié par le pourcentage de cette grille (21%) devrait être égal au montant du revenu imposable de la grille 54.

Pour éviter des alertes inutiles à cause de petites différences d’arrondissement de nombre, l’Administration tient compte d’une différence possible de 62 euro (peu importe s’il s’agit d’un revenu de quelques dizaines ou quelques millions d’euros ou s’il s’agit de quelques factures ou de milliers de factures))

Exemple: 100 x 6% + 200 x 12% + 300 x 21% = 93 euro de taxe due dans la grille 54. Si ce montant dans la grille 54 est plus petit que 31 euro (93 – 62) ou plus grand que 155 euro (93 + 62), l’Administration suspecte une irrégularité dans votre déclaration et elle est considérée comme incorrecte.

Contrôle 08 (code P): Grille [55] <= (grille [84] + grille [86] + grille [88]) x 21%, tenant compte d’une marge de sécurité de 62,00.

- Si le montant de la grille [86] tient compte des notes de crédit reçues pendant une période précédant la période de la déclaration, il se peut que le contrôle ne soit pas d’application.

- Explication: votre déclaration mentionne dans la grille 84 le total des acquisitions intracommunautaires et des ventes ABC et mentionne dans la grille 86 les notes de crédit en tant qu’acquisitions ? Ce sont les montants que vous payez à vos fournisseurs UE.

Vous devez compter les montants dus vous-même et puisque le pourcentage TVA le plus élevé est de 21%, le montant du ne peut pas être plus de 21% du montant dû à vos fournisseurs pour services ou marchandises.

Si la grille 84 mentionne un montant de 1.350 euro pour acquisitions intracommunautaires et ventes ABC et la grille 86 contient 350 euro de notes de crédit, la base imposable est 1.350 – 350 = 1.000 euro, à payer à vos fournisseurs UE.

La taxe due à compter vous-même dans la grille 55, est de 210 euro maximum – si le pourcentage le plus haut de 21% est appliqué sur le montant de 1000 euro. S’il le montant est plus élevé que 210 + 62 = 272 euro, la déclaration est probablement incorrecte (sauf si l’on a tenu compte des notes de crédits reçues des périodes précédentes)).

Le montant peut être moins élevé que 210 – 62 = 148 euro, puisqu’il est possible qu’un pourcentage moins élevé est d’application (6% ou 12%) ou même 0,00 s’il y a eu une révision de la TVA dans la grille 61 ou si c’est exempt de TVA.

Contrôle 09 (code Q): Grille [56] <= (grille[85] + grille [87]) x 21%, tenant compte d’une marge de sécurité de 62,00.

- Si le montant mentionné dans la grille [87] tient compte de note de crédit reçues pendant une période précédente à la période concernée par la déclaration, le contrôle n’est pas d’application. L’explication est similaire à celle du contrôle 08, mais il s’agit d’autres opérations que les acquisitions intracommunautaires et ventes ABC.

Contrôle 10 (code Q, comme pour le contrôle 09): Grille [57] <= (grille[85] + grille [87]) x 21%, tenant compte d’une marge de sécurité de 62,00.

- Si le montant de la grille [87] tient compte des notes de crédit pendant une période qui précède la période concernée par la déclaration, le contrôle n’est pas d’application. L’explication est similaire à celle du contrôle 08, mais il s’agit d’autres opérations que les acquisitions intracommunautaires et ventes ABC.

- La différence entre le contrôle 10 et 09 concerne la grille 57 au lieu de 56.

Contrôle 11 (code S): Grille[59] <= (grille[81] + grille[82] + grille [83] + grille [84] + grille [85]).

- Ce contrôle n’est pas d’application si la base d’imposition concernant les opérations à l’entrée a déjà été reprise (complètement ou partiellement) dans la déclaration précédente (par exemple : importation de marchandises, leasings etc.))

- Le montant total de la grille 59 de la TVA déductible (par vous) sur vos acquisitions ne peut pas être plus élevée que le montant total des marchandises te matières consommables acquises (grille 81) (grille 82) services et divers (grille 83). Vous avez acquis plus que juste la TVA que vous payez à votre fournisseur.

- Exception à cette règle est la réception tardive de factures purement TVA. Si dans une déclaration vous avez comptabilisé un achat de 1000 euro et que la TVA ne vous est comptée (par un transporteur par exemple) dans la période suivante, vous payez 210 euro de TVA que vous mentionnez dans la grille 59 tandis que pour cette période – il n’existe pas d’achat dans les cases 81 à 85. Ces montants se trouvent dans la déclaration précédente.

- Autre exception: un montant moins élevé dans une ou plusieurs grilles 81, 82, 83 à cause d’un montant négatif dans cette grille d’une déclaration d’une période précédente qui restait à compenser.

Contrôle 12 (code T): Grille [63] <= grille [85] x 21%, tenant compte d’une marge de sécurité de 62,00.

- Si certaines notes de crédit reçues concernent uniquement le montant de TVA, le contrôle n’est pas d’application. Puisque le taux de TVA maximum est de 21%, la TVA sur les notes de crédit ne peut excéder les 21%.

- Si la déclaration mentionne dans la grille 63 un montant de TVA à rembourser à cause de notes de crédit reçues, ce montant ne peut pas être plus élevé que 21% du contenu de ces notes de crédit (montants sans TVA), que vous mentionnez dans la grille 85.

- Si vous recevez des notes de crédit pour un montant de 1.000 euro, la TVA due et déduites des factures ne peut excéder les 21% sur ce montant de 1.000 euro, donc 210 euro au maximum. Si le montant est plus élevé que 210 + 62 = 272 euro, votre déclaration est probablement incorrecte. Le montant peut être MOINS élevé que 210 – 62 = 148 euro, puis qu’il est possible qu’un taux plus bas soit d’application (6% ou 12%) ou même 0,00 s’il y a eu révision de la TVA dans la grille 61 ou si le montant est exempt de TVA.

- Exception à la règle de ce contrôle sont les notes de crédit qui ne concernent que la TVA. Exemple : votre fournisseur avait compté 21% de TVA sur une facture de 1000 euro mais ce devait être 6%. Il vous fait une note de crédit pour la différence 210 – 60 = 150 euro. La note de crédit ne concerne ici qu’uniquement le montant de la TVA et le contrôle 12 n’est pas d’application.

Contrôle 13 (code U): Grille [64] <= grille [49] x 21%, tenant compte d’une marge de sécurité de 62,00.

- Si une note de crédit ne concerne que le montant de la TVA, le contrôle n’est pas d’application.

- Sur vos factures de vente, vous payez de la TVA à l’Etat. Si vous faites des notes de crédit pour ces factures de vente, vous pouvez en déduire la TVA dans la grille 64 de la déclaration. Puisque le taux est 21% au maximum, la TVA sur les notes de crédit ne peut pas excéder les 21%.

Si la grille 64 contient un montant de TVA à récupérer à cause de notes de crédit faites, ce montant aussi ne peut pas excéder les 21% du contenu de ces notes de crédit (montants hors TVA), montant mentionné dans la grille 49. - Si vous faites de notes de crédit pour 1.000 euro, la TVA récupérable ne peut pas être plus de 210 euro (21% sur 1.000 euro). Si ce montant est plus élevé que 210 + 62 = 272 euro, votre déclaration est probablement incorrecte.

Le montant peut être moins élevé que 210 – 62 = 148 euro, puisqu’un taux moins élevé peut être d’application (6% ou 12%) voir 0,00 s’il s’agit d’une révision de TVA dans la grille 62 ou si le montant est exempt de TVA. - Exception à la règle de ce contrôle sont les notes de crédit qui ne concernent que la TVA. Exemple : votre fournisseur avait compté 21% de TVA sur une facture de 1000 euro mais ce devait être 6%. Il vous fait une note de crédit pour la différence 210 – 60 = 150 euro. La note de crédit ne concerne ici qu’uniquement le montant de la TVA et le contrôle 13 n’est pas d’application.

Contrôle 14: (grille[55] + grille[56] + grille [57]) <= grille [84] + grille [85] + grille [86] + grille [87] + grille [88] x 21%. Ce contrôle est fait avec une marge de 62,00

Contrôle 15: Grille [88] ---> grille [55].

- Texte: si un montant est mentionné dans la grille [88], la grille [55] doit également contenir un montant.

- Explication: si votre déclaration mentionne un montant pour acquisitions intracommunautaires et opérations ABC dans la grille 88, votre déclaration doit également contenir un montant dans la grille 55 (TVA due sur acquisitions intracommunautaires).

Codes d’alertes

- Code D: si un montant est mentionné dans la grille [87], la grille [56] et/ou la grille [57] doit également contenir un montant.

- Code E: si grille 87 > 99.999 EUR alors grille 87 doit être <= (grille 81+grille 82+grille 83+grille 84) * 100 .

- Code F: si grille 00 > 99.999 EUR alors grille 00 doit être < ((grille 01+grille 02+grille 03+ grille 44 +grille 45+grille 46+grille 47+grille 48+grille 49)*100) .

- Code G: si grille 45 > 99.999 EUR alors grille 45 doit être < ((grille 00+grille 01+grille 02+grille 03+grille 44+grille 46 +grille 47+grille 48+grille 49)*100) .

- Code G2: si grille 44 > 99.999 EUR alors grille 44 doit être < ((grille 00+grille 01+grille 02+grille 03+grille 45+grille 46 +grille 47+grille 48+grille 49)*100)

- Code H: si grille 46 > 99.999 EUR alors grille 46 doit être < ((grille 00+grille 01+grille 02+grille 03+grille 44+grille 45+grille 47+grille 48+grille 49)*100)

- Code I: si grille 47 > 99.999 EUR alors grille 47 doit être < ((grille 00+grille 01+grille 02+grille 03+grille 45+grille 46+grille 48+grille 49)*200) .

- Code J: si grille 48 > 99.999 EUR alors grille 48 doit être < ((grille 46+grille44) * 200) .

- Code K: si grille 49 > 99.999 EUR alors grille 49 doit être < ((grille 00+grille 01+grille 02+grille 03+grille 45+grille 47)*200) .

- Code L: si grille 81 > 99.999 EUR alors grille 81 doit être < (grille 59 *200) .

- Code M: si grille 82 > 99.999 EUR alors grille 82 doit être < (grille 59 *200)

- Code N: si grille 83 > 99.999 EUR alors grille 83 doit être < (grille 59 *200)

- Code V: si grille 85 > 99.999 EUR alors grille 85 doit être < ((grille 81+ grille 82 + grille 83) *100) .

- Code W: si grille 61 > 99.999 EUR alors grille 61 doit être < ((grille 00+grille 01+grille 02+grille 03+grille 44+grille 45 +grille 46+grille 47+grille 48+grille 49)*100) .

- Code X: si grille 62 > 99.999 EUR alors grille 62 < ((grille 00+grille 01+grille 02+grille 03 +grille 44+grille 45 +grille 46+grille 47+grille 48+grille 49)*100) .

- Code Y: si grille 91 > 0 alors grille 91 doit être < (grille 01+grille 02+grille 03)*25/100 .

- Code Z: si grille 86 > 99.999 EUR alors grille 86 doit être <= (grille 81+grille 82+grille 83+grille 84) * 100 .

- Code Z2: si grille 88 > 99.999 EUR alors grille 88 doit être <= (grille 81+grille 82+grille 83+grille 84) * 100